ENSAR YILMAZ

Bir kast türü olarak eşitsizlik ve servet vergisi - 1

PROF. DR. ENSAR YILMAZ

Dünya genelinde artan derin ve yaygın iktisadi eşitsizlik beraberinde bu sorunun nasıl çözüleceğine dair bir tartışma uzun süredir devam ediyor. Fakat sorunun kalıcılığı ve etki alanı yayıldıkça çözümü de daha radikal önlemlerin alınmasını gerektiriyor. Ben de bu yazıda Türkiye’de de tartışılmaya başlanan çözüm önerilerine ve özellikle servet vergisine dair düşüncelerimi ifade etmek istiyorum.

Türkiye dünyanın en eşitsiz toplumlarından biridir. Hem gelir hem servet anlamında ciddi bir eşitsizlik söz konusu. Ülkenin Gini katsayısı yaklaşık 0.42, bu oran Avrupa ortalaması olan 0.30-0.35’den çok daha yüksek; Türkiye gibi eşitsiz Latin Amerika ülkeleri ortalamasına yakın (0.42), Asya ülkelerinin yine çok üstünde (Japonya ve G. Kore 0.30 civarında) bir eşitsizlik düzeyine sahiptir. Diğer yandan, emeğin gelirden aldığı pay hem gelişmiş ülkelere hem de yapı ve büyüklük olarak kendisine benzer ülkeler açısından da oldukça düşüktür. Gelişmiş ülkelerde emeğin gelirden aldığı pay %50-60’ler düzeyinde iken, bu oran bizde %30’a yakındır. Gelir dağılımı açısında en eşitsiz ülkeler arasında olan Brezilya’da bile bu oran %60 ve Arjantin’de %50 civarındadır.

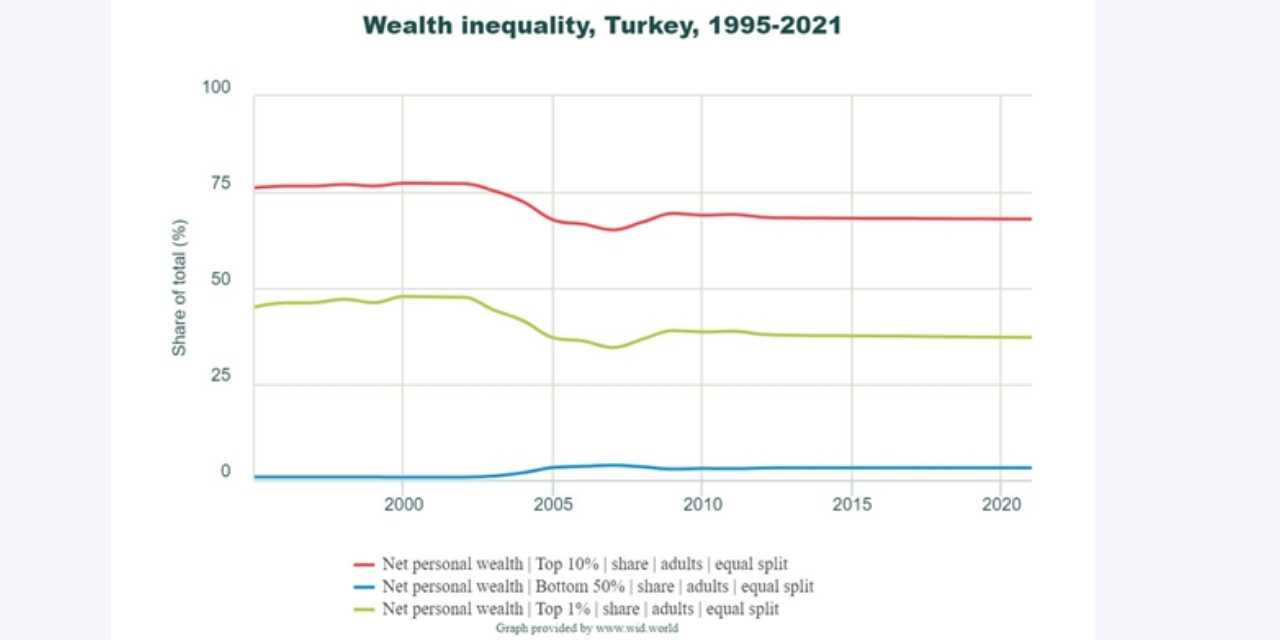

Servet eşitsizliği açısından da Türkiye en eşitsiz toplumlardan biridir. En zengin %1’lik kesim toplam servetin %40’ını, en zengin %10 toplam servetin %67’ini almaktadır. Ve en zengin %1 birlik kesim alttaki %90’dan (servetin %33’ünü almaktadır) daha fazla servete sahiptir. En alttaki %50 toplam servetin sadece %3’ünü almaktadır. Servet Gini katsayısı 0.8 düzeyindedir, bu rakam 1 olduğunda toplam servet bir kişide toplanmış demektir. Aşağıdaki grafikte en üstteki %1, en üstteki %10 ve alttaki %50’nin toplam servette aldıkları payların zaman içindeki seyrini görmek mümkün. Bunun sadece mevcut iktidar döneminde bir problem olmadığı, köklü, kurumsal sermaye yapısı ile ilişkili bir durum olduğu görülmektedir.

Dünya genelinde de servet dağılımındaki eşitsizlik gelir dağılımına göre çok daha kötüdür. Uluslararası bir kuruluş olan Oxfam, 2014 yılında yayınladığı bir raporda dünyanın en zengin 85 kişisinin en yoksul 3,5 milyardan daha fazla varlığı olduğunu belirtiyordu. Raporda ayrıca küresel nüfusun alt yarısının (%50’si) toplam servetin sadece yüzde birine sahip olduğu, en zengin yüzde 10'luk kesimin servetin yüzde 86'sını, en üstteki yüzde 1'lik kesimin ise yüzde 46'sını kontrol ettiği belirtilmektedir. Bu servet dağılımı düzeyi Mısır firavunları ya da Fransız Devrimi öncesi 14. Louis dönemiyle karşılaştırılabilir. İktisatçı Sylvia Allegretto, 2007 yılında altı Walton ailesi üyesinin Amerikalı en alttaki yüzde 30'una, yani en alttaki 100 milyon Amerikalıya eşit bir net değere sahip olduğunu belirtiyor.

"Eşitsizlik zaman üzerinden diğer nesillere aktarılıyor"

Gelir veya servet eşitsizliğini zamanın tek bir noktasında ölçmek, gerçek eşitsizlik seviyelerinin doğru bir resmini vermeyebilir çünkü eşitsizliğin statik görülmesine ve sadece ilgili zamana dair bir olguymuş izlenimine neden oluyor oysa eşitsizlik zaman üzerinden diğer nesillere aktarılıyor. Ailelerin sahip oldukları veya olmadıkları çocuklarına aktarılmaktadır, bu da zenginliği ve yoksulluğu kalıcı hale getirmektedir. Bu bir kast sistemidir, T. Piketty'nin de ifade ettiği gibi, hanedan zenginliğinin küçük bir üst sınıfta yoğunlaştıran bir tür “patrimonyal kapitalizm”dir.

21. yüzyılda gelişmiş ekonomilerde servetle ilgili en önemli gerçek, 20.yüzyılda gerileyen sermayenin geri dönmesi oldu. Ulusal servetin gelire oranı (net özel ve net kamu servetinin toplamının milli gelire bölünmesi) 20.yüzyılın başlarında zengin ülkelerde 5-7 katı arasındaydı. İkinci Dünya Savaşı'ndan sonra 2-3 kata düştü, ardından 1980'lerin başına kadar 4 katına sabitlendi ve 2010'ların sonunda 4-6 katına geri döndü.

20. yüzyılda ulusal servetteki düşüş, gelir eşitsizliğinin dinamiklerini yansıtır: İki dünya savaşının sermaye üzerindeki yıkıcı etkileri ve sömürgelerin elden çıkması süreci ile iki savaş arası ve sonrası dönemlerin sermaye kontrol politikaları, yüksek vergi oranları ve refah devleti uygulamaları uzun vadede servet-gelir oranlarının düşmesine katkıda bulundu. Toplam servet dinamiklerine ilişkin bir diğer önemli bulgu da özel kesim servetin geri dönmesi oldu. Özel servet/gelir oranları 1970'lerin sonunda 2-3 katı civarındayken 2010'ların sonunda 4-6 katı seviyelerine yükseldi. Öte yandan, kamu servetinin gelire oranı milli gelirin 0.5-1 katından neredeyse ihmal edilir düzeylere geriledi. Kamu servetinin sürekli düşüşü, kamu borcunun artması ve kamu varlıklarının satışından kaynaklandı.

İktisatçılar uzun yıllar eşitsizliğin zamanla düzeleceğine dair umutlarını Kuznets eğrisine bağlamışlardı. Bu eğri, ekonomik büyümenin zamanla eşitsizliği artırsa da sonunda düşüreceğini iddia eden bir bakış açısı sunuyor. Eşitsizlik ile büyüme arasındaki bu ters-U eğrisi hızla ikonik bir ekonomik gösterim haline geldi. Dünya Bankası bu eğriyi ekonomik bir kanun olarak ele aldı ve düşük ve orta gelirli ülkelerde yoksulluk seviyelerinin düşmeye başlamasının ne kadar zaman alacağına dair tahminler yayınlamak için kullandı.

Fakat diğer bazı ülkelerdeki uygulamalar bunu tezatlar nitelikteydi. 1960'ların ortalarından 1990'a kadar süren Doğu Asya 'mucizesi' Japonya, Güney Kore, Endonezya ve Malezya gibi ülkelerin hızlı ekonomik büyüme, azalan eşitsizlik ve azalan yoksulluk oranlarını başarılı bir şekilde bir araya getirdiğini gösterdi. Bu başarı öncelikle küçük çiftçilerin gelirlerini artıran etkili toprak reformuna atfedilmiştir. Toprak reformu da özünde bir tür servet vergisidir. Ayrıca, sağlık ve eğitim alanındaki güçlü kamu yatırımları ile işçi ücretlerini yükseltirken gıda fiyatlarını kontrol altında tutan sanayi politikaları da önemli bir rol oynadı.

Sonuçlar, ekonomik kalkınma sırasında eşitsizliğin arttığını öne süren Kuznets sürecinin kaçınılmaz bir sonuç olduğu inancını sarstı. Yani eşitsizliği azaltmak konusunda gelir dağılım mekanizmalarına müdahale etmek, zamana bırakmaktan, daha etkin olduğu görüldü.

Dahası 1980'lerin başından itibaren, Kuznets eğrisinin tarif ettiği türden bir gelişmenin ortaya çıktığını düşünen bazı yüksek gelirli ülkeler, gelir/servet dağılımlarının bir kez daha bozulduğunu gördüler ve bu süreçte çoğunluk için düşük ücretlerin yanı sıra eşitsizliğin boyutunu daha keskin bir şekilde tarif eden “%1’lik zengin kesim” olgusunun ortaya çıkmasına neden oldu. Sonuç olarak, Kuznets eğrisi kavramı gözden düştü ve eşitsizliğin yıkıcı etkileri ve giderilmesi artık yoğun bir tartışmanın konusu haline geldi.

Servet vergilerinin tarihselliği

Gelişmiş ülkelerde zaman içinde birtakım servet vergisi uygulamaları oldu. Örneğin Birinci Dünya Savaşı'na kadar miras (veraset) ve emlak vergileri, Fransız hükümeti için birincil gelir kaynağını oluşturuyordu. ABD'de emlak vergisi, 19. yüzyıl boyunca ve 20.yüzyılın başlarında ülkedeki başlıca doğrudan vergiydi ve 1913'te federal gelir vergisinin konmasına kadar eyaletler ve belediyelerin gelir kaynaklarından biriydi. Fransa'da emlak vergisi 1914 yılında yerel bir vergiye dönüşmüştü, gelir vergisinin kurulmasının ardından merkezi hükümet için birincil finansman kaynağı olmaktan çıktı.

Artan oranlı bir servet vergisinin aksine, emlak ve mülk vergileri tarihsel olarak katı bir oransal yapıya sahipti ve mülk miktarına veya değerine bakılmaksızın aynı vergi oranı uygulanırdı. Hem Fransız emlak vergisinin hem de ABD emlak vergisinin altında yatan mali felsefe, mülklerin gelir getirip getirmediğine bakılmaksızın servetin gelirden bağımsız olarak vergilendirilmesi gerektiği ilkesine dayanmaktadır. Bu da mülk sahiplerinin bu vergileri ödemeleri ya da mülklerini etkin bir şekilde kullanamıyorlarsa satmayı düşünmeleri gerektiği fikrini dayanıyordu.

İngiltere’de İşçi Partisi hükümetleri 1974-1976 yılları arasında artan oranlı bir servet vergisini yürürlüğe koymaya çok yaklaşmıştı. Ünlü iktisatçı Nicholas Kaldor etkisindeki İşçi Partisi, 1950'ler ve 1960'larda artan oranlı gelir ve emlak vergilerinin adalet ve etkinlik nedenleriyle servet vergisi ile tamamlanması gerekliliğini kabul etmişti. İşçi Partisi'nin 1974'teki seçim kampanyasında, servet dağılımı sorunlarını ele almayı ve tröstler aracılığıyla emlak vergisinden kaçınmayı önlemeyi amaçlayan, en varlıklı bireyler için %5 olarak belirlenen artan oranlı bir vergi vaat edilmişti. Ancak bu öneri ülkenin hazine kurumunun muhalefetiyle karşılaşmış ve 1974-1976 yılları arasında yaşanan petrol krizi, enflasyon sorunu ve 1976 yılında IMF müdahalesiyle sonuçlanan ekonomik zorluklar nedeniyle nihayetinde terk edildi.

T. Piketty’in “Sermaye ve İdeoloji” adlı kitabında da aktardığı gibi, ABD ve İngiltere’de genel anlamda artan oranlı bir servet vergisi hiç olmadı. Fakat son dönemde, İngiltere yerel konut vergisi sisteminden farklı olarak, yüksek değerli mülkleri hedefleyen bir "malikane vergisi" getirilmesi amaçlandı. Bu bizdeki 2021 yılında uygulamaya geçen “değerli konut” vergisine benzer bir vergidir.

İngiltere’deki malikane vergisi, 2 milyon sterlinin üzerinde satılan mülkler için %7’e kadar farklı oranlar içermektedir. İşçi Partisi hükümeti tarafından %5'lik bir malikane vergisinin uygulamaya konması, başlangıçta Muhafazakârların muhalefetine yol açmış, ancak iktidara geldikten sonra pahalı mülkler için daha yüksek bir vergi benimsediler. Partiler arasındaki vergi politikalarındaki bu değişim, özellikle artan eşitsizlik ve konut piyasasına erişimdeki zorlukların ortasında, geleneksel siyasi bölünmeleri aşan daha adil bir servet vergisi için ortak zeminin büyüdüğünü göstermesi açısından da önemlidir. Bu gelişmeler, daha adil ve verimli mali sistemler için emlak ve servet vergilerinin yeniden yapılandırılması gerekliliğini de göstermektedir.

Germen ve İskandinav ülkeleri, artan oranlı gelir ve emlak vergilerini uygulama konusunda 19. yüzyılın sonları ve 20. yüzyılın başlarında yıllık artan oranlı servet vergilerini İngiltere veya Amerika Birleşik Devletlerine göre erken benimsediler. Prusya ve Saksonya, mevcut artan oranlı gelir vergisi sistemlerinin yanı sıra, sırasıyla 1893 ve 1901 yıllarında arazi, bina ve borç dışı finansal varlıkları kapsayan toplam varlıklar üzerinden yıllık artan oranlı servet vergileri getirdiler. İsveç de 1911 yılında gelir vergisi reformlarına paralel olarak artan oranlı bir servet vergisi yürürlüğe koydu. Benzer şekilde Avusturya, İsviçre, Norveç ve Danimarka da 1900-1920 yılları arasında artan oranlı gelir, servet ve miras vergilerini birleştiren benzer sistemler kurdular. Fakat servet vergileri, nüfusun yalnızca küçük bir kısmını, yaklaşık %1-2'sini, ve servet vergi oranı da %0,1 ile %3-4 arasında belirlendi, bu da toplamda yüksek gelir yaratma konusunda başarılı bir uygulama olmasını engelledi.

1990'larda ve 2000'lerin başında, bu ülkelerin çoğu kısmen 1980'lerin sonlarından sonra Avrupa'da sermaye akımlarının serbestleşmesiyle bağlantılı vergi rekabeti nedeniyle servet vergilerini yürürlükten kaldırdılar. Sovyetler Birliği'nin çöküşünün yanı sıra Amerika Birleşik Devletleri ve İngiltere’deki neo-liberal değişimler de vergilendirme ortamını olumsuz etkiledi. Verginin yürürlükten kaldırılmasındaki bir diğer kritik faktör de ilk vergi tasarımındaki hatalar, özellikle de güncel piyasa fiyatları yerine eski değerlemeler kullanıldı. Bu durum, enflasyonun değerleri aşındırması nedeniyle adaletsizliklere yol açtığından, nihayetinde örneğin Alman Anayasa Mahkemesi'nin 1997 yılında vergiyi askıya almasına neden oldu. Sonraki dönemlerde ise Alman siyasi hayatının gündemi servet vergisinden oldukça uzaklaştı.

İsveç’te 1932’den beri ilk defa Sosyal Demokratlardan 1991'de liderliği devralan Liberal Parti, faiz ve temettülerin vergiden muaf tutulması ve artan oranlı servet vergisinin azaltılması da dahil olmak üzere önemli değişiklikler gerçekleştirdi. 1990’lardaki bankacılık krizi sonrası iktidara gelen Liberaller, Sosyal Demokratların iki yıl önce emlak vergisini kaldırmasını takiben 2007 yılında servet vergisini de kaldırdı. Bunun artan global finansal kapitalizmin İsveç’in eşitlikçi sistemi üzerindeki kurduğu baskısı ile ilişkili olduğunu düşünüyorum. Bu da İsveç toplumunda eşitsizliğin zaman içinde diğer ülkelere göre çok daha hızlı artmasına neden oldu.

Servet vergisi önerileri

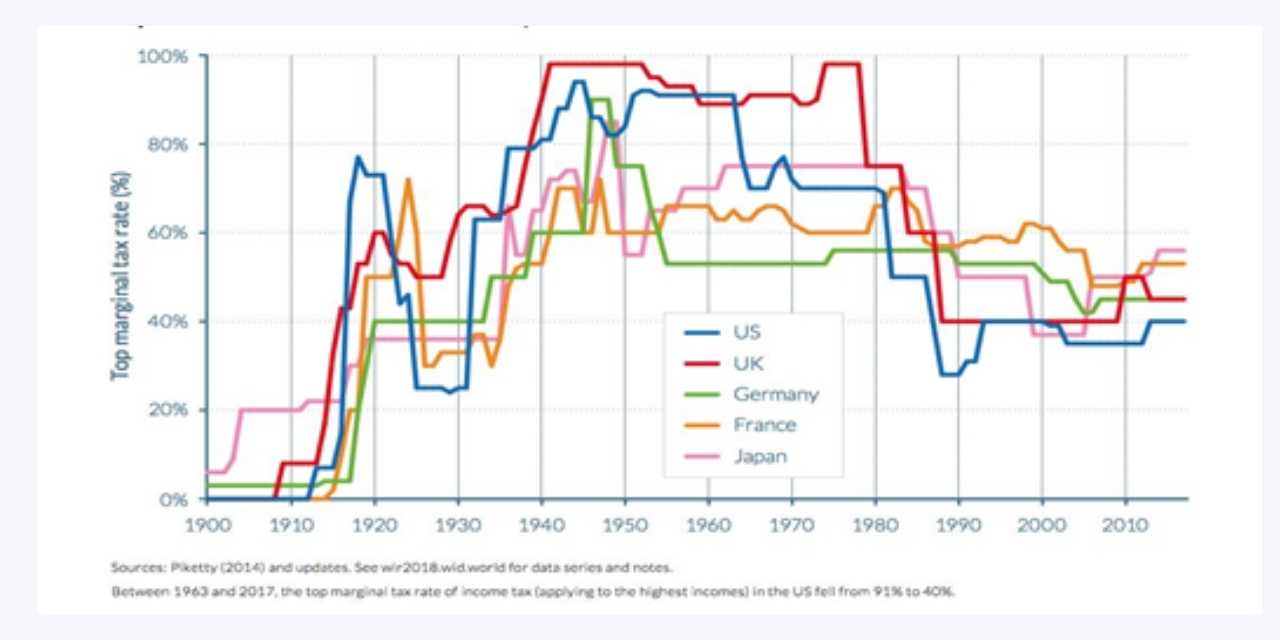

Aşırı servet yoğunlaşmasını önlemek için, 20. yüzyılda görülenlere benzer şekilde, miras ve gelirler üzerinde artan oranlı vergilerin yeniden uygulamaya konulması ciddi bir tartışmadır. Bu dönemde Amerika Birleşik Devletleri ve İngiltere gibi ülkelerde en yüksek gelirler ve en büyük servetler üzerindeki oranlar %70-90'lara kadar ulaşmış ve yüksek düzeylerde ekonomik büyümeye yol açmıştı. Aşağıdaki grafikte de görüldüğü gibi 1940 ile 1980 arası en yüksek gelir dilimine uygulanan vergi oranı çok sayıda ülkede %70-90 arasındadır. Bu vergi oranları 1980’lerden itibaren %30’lara kadar düştü, fakat büyüme rakamları daha düşük düzeyde gerçekleşmedi. Fakat yine de tüm bu tarihsel tecrübe servet yoğunlaşmasını önlemek için gelir ve miras vergilerinin tek başına yetersiz olduğunu göstermektedir. Bu vergilere, sermayenin toplumsal dolaşımını sağlamak için artan oranlı servet vergisi eşlik etmelidir.

Bir servet vergisi türü olan artan oranlı miras (veraset) vergisine kıyasla, yıllık servet vergisi, servetteki ve vergi mükellefinin ödeme gücündeki değişikliklere daha hızlı uyum sağlayabilme avantajı sunar. Çoğu insanın da belirttiği gibi, vergi toplamak için Mark Zuckerberg veya Jeff Bezos'un 90 yaşına gelmesini ve servetlerini mirasçılarına devretmesini beklemeye gerek yoktur. Bu durum, özellikle günümüz toplumunda ortalama yaşam süresinin arttığı düşünüldüğünde, yeni edinilen servetlerin vergilendirilmesi için daha etkili bir araç haline gelmektedir.

Fransa'da ve ABD'de önerilen "milyoner vergisi" gibi artan oranlı servet vergileri, halk tarafından iyi karşılanmaktadır. Bu durum, vergi mükelleflerinin miraslarını mirasçılara devrederken %20-30'luk toplu bir meblağ ile karşılaşmaktansa, birkaç on yıl boyunca mülk değerlerinin %1-2'sine denk gelen yıllık bir vergi ödemeye daha istekli olduklarını göstermektedir. Dahası, yakın zamanda mülk edinmiş ve sınırlı finansal varlığa sahip bireyler, çocuklarının miras yoluyla yüklü bir vergi faturası ile karşı karşıya kalacağından korkabilir ve bu da vergi yükümlülüğünü karşılamak için mülklerini satmalarına neden olabilir.

T.Piketty, sermayeden elde edilen gelirin maaş ve ücretlerden elde edilen gelirin üstünde artmaya devam ettiğini ve bunun da dünya çapında bir olgu olduğunu belirtmektedir. Tercih ettiği çözüm en yüksek gelirler üzerinde daha yüksek vergi oranlarıyla birlikte servet üzerinde küresel bir vergi konmasıdır. Servet veya sermaye tüm varlıkları içerecektir: arazi, evler, doğal kaynaklar, ofis binaları, fabrikalar, makineler, yazılımlar, patentler, hisse senetleri ve tahviller. Hanehalkları net değerlerini vergi makamlarına beyan etmek ve %1 (net değeri 1 milyon ila 5 milyon dolar arasında olan hanehalkları için) ve %2 (5 milyon dolardan fazla olanlar için) vergi ödemek zorunda olacaklardır. Piketty, bir milyar avro üzerindeki servet için %5 ila %10 arasında daha yüksek bir artan oranlı vergi önermektedir.

Diğer yandan, ABD’de Bernie Sanders ve Elizabeth Warren olmak üzere önde gelen Demokratlar, %70-80 gibi yüksek marjinal vergi oranlarını ve 50 milyon doların üzerindeki servetler için %2-3 oranlarını hedefleyen bir servet vergisinin uygulanmasını savunmaktadır. Önerileri ayrıca ABD vatandaşlığından çıkmak ve serveti denizaşırı ülkelere transfer etmek için hiçbir muafiyet ve yaptırım olmaksızın %40 çıkış vergisi uygulanmasını da içeriyor. Bu vergi oranları, büyük servetlerin bireysel ellerde yoğunlaşmasını engelleyerek serveti dolaşıma sokmayı amaçlamaktadır. Servetin aşırı yoğunlaşmasını önlemek için de dolar milyarderleri için %5-10 veya daha yüksek oranlar önerilmektedir.

Mevcut sistemler siyasi-ideolojik güç dengesi ve parti mobilizasyonundan etkilenen sosyo-politik süreçlerin bir ürünüdür. Servet vergisi önerileri teknik olarak adil ve etkin de olsalar da politik süreçlere tabidirler. Bu yüzden bu önerilerin hemen gerçekleşmesi elbette beklenmez. (Kısa Dalga)